La tempesta in arrivo e i reali interessi che si celano dietro alla disputa sui salvataggi dei PIIGS

La morte dell’euro, e dunque la disgregazione dell’Unione europea, fino a ieri liquidati da parte dei Maître à penser europeisti come “farneticazioni” di qualche portatore di sventura, sono diventati da alcune settimane temi di discussione ordinaria, non solo all’interno degli ermetici cenacoli degli analisti economici e finanziari, ma delle stesse sedi istituzionali europee. L’oggetto del contendere è: chi pagherà in caso di insolvenza dei PIIGS? Riuscirà la riunione del Consiglio Europeo del 16-17 dicembre a dirimere la questione?

Fine di un tabù

Se c’era un modo devastante per catapultare nel dibattito pubblico europeo il fantasma nella fine dell’euro, questo non poteva essere altrimenti immaginato che da un discorso in tal senso della cancelliera Angela Merkel la quale, davanti allo scoppio del bubbone irlandese, non solo ha ritirato fuori l’idea dell’ammissibilità di accettare la bancarotta degli stati insolventi (l’aveva già detto nell’aprile scorso prima del soccorso alla Grecia), ella, apertis verbis, ha per la prima volta sostenuto l’ipotesi di sostituire l’euro con due nuove monete: un euro forte dei paesi “virtuosi”, e uno debole per i PIIGS.

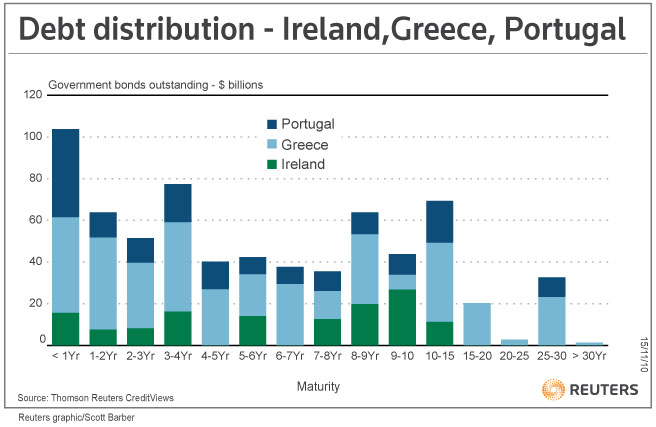

Totale dei bond emessi da Irlanda, Grecia e Portogallo suddivisi per scadenza in bilioni* di dollari

(un bilione = un milione di milioni)

Apriti cielo! Il mondo della rendita finanziaria, anzitutto quello anglosassone, l’ha presa come una minaccia ed ha tuonato fuoco e fiamme. Sotto il fuoco incrociato dei media più sensibili agli interessi dei banchieri, dei traders, dei brockers, dello stesso Trichet (che si pone come garante di ultima istanza dei loro interessi), la Merkel ha fatto apparente marcia indietro. Tuttavia, il fatto che nelle stanze tedesche dei bottoni (come pure di quelle francesi) ci si stia preparando all’eventualità della fine dell’euro, è stata come la violazione un tabù, la desacralizzazione di un dogma.

Il bubbone irlandese

Nel caso della Grecia è stato il debito accumulato dallo Stato, anzitutto verso creditori stranieri, la causa della crisi. Per l’Irlanda è diverso. I suoi conti pubblici erano sotto controllo, visto che nel 2007 il debito pubblico non superava il 25% del Pil. Il drammatico problema dell’Irlanda dipende dal fatto che il suo sistema bancario è sull’orlo del baratro.

Secondo i keynesiani l’Irlanda dimostra che si va in bancarotta proprio a causa delle politiche liberiste dei tagli alla spesa pubblica

Si ricordi che la “Tigre celtica”, fiore all’occhiello dei liberisti, è stato il paese europeo che più ha risentito della crisi venuta dagli States. Scoppiata l’enorme bolla immobiliare (alimentata artificialmente dalla speculazione finanziaria, banche europee incluse: il valore degli immobili era cresciuto nell’arco di un decennio del 250 per cento), il governo di Dublino corse ai ripari e, tra gli elogi della finanza globalizzata, nazionalizzò «… tre dei suoi colossi bancari, Anglo Irish, Irish Nationwide ed Ebs, oltre ad aver iniettato grandi dosi di liquidità in Allied Irish e Bank of Ireland. In totale gli istituti di credito hanno richiesto interventi per 50 miliardi di euro, il 28-31% del Pil del momento. (1)

E’ stato il fallimento di questo primo salvataggio (che ha portato il debito pubblico irlandese dal 25% del 2007 all’attuale 100%, e il rapporto deficit-Pil al 30%!) a rendere necessario il secondo: il prestito di 85 miliardi deciso dall’Unione nel vertice Ecofin del 28 novembre.

Il punto è che questo secondo salvataggio rischia di avere l’effetto di un pannicello caldo, di non riuscire ad evitare che nel baratro ci finisca pure l’euro. Il perché è presto detto: «Il valore degli asset delle banche irlandesi, quasi 1.600 miliardi di euro, è circa dieci volte il pil del paese». (2) Una cifra astronomica!

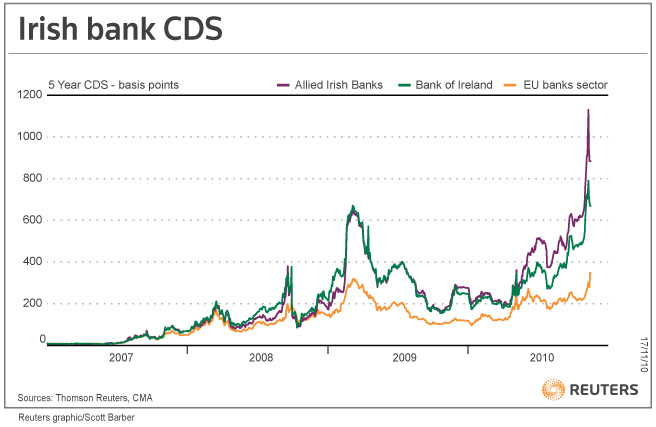

E i CDS sulle banche irlandesi schizzano verso l’alto a livelli mai toccati finora…

Si tenga poi conto che gli 85 miliardi, equivalenti al 55% del suo Pil, “donati” (si fa per dire visto il tasso d’interesse) dall’Unione all’Irlanda, vanno a coprire solo una parte dei debiti delle banche irlandesi, che non hanno più accesso al mercato monetario internazionale, visto che nessuno gli presta denaro a causa del rischio altissimo. Ci sono infatti da considerare i finanziamenti illimitati messi a disposizione dell’Irlanda dalla Bce. «A settembre 122 miliardi, a ottobre circa 130 miliardi, complessivamente una cifra pari al 147% del Pil dell’isola. Basti pensare che i prestiti ricevuti dalla banche italiane raggiungono a malapena il 3%% del Pil. Oramai le banche irlandesi, ogni mese, assorbono quasi il 25% del totale dei prestiti della Bce al sistema bancario dell’Eurozona: prendono più soldi del sistema bancario spagnolo (90 miliardi) e portoghese (40 miliardi) messi insieme. Con simili importi, la Bce tenendo in piedi le banche in realtà tiene in piedi l’Irlanda». (3)

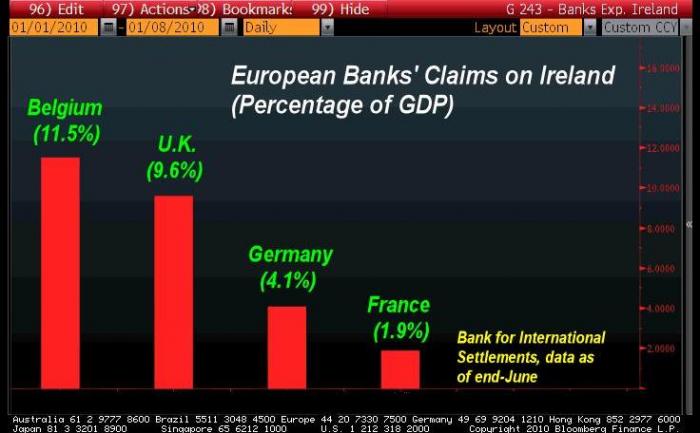

Le nazioni europee con le banche più esposte alle banche Irlandesi*

Non meno interessante, per comprendere gli interessi in gioco, andare a vedere chi sono i maggiori creditori delle banche e quindi del governo irlandesi: la Germania è al primo posto, con 130 miliardi, la Francia al secondo con 110, il Regno Unito con 100 (l’Italia ne ha poco più di 4).

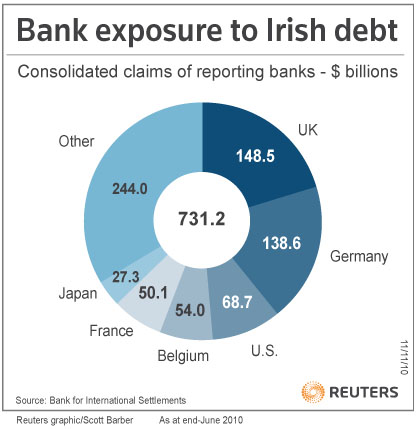

In secondo luogo occorre considerare quali sistemi bancari possiedono il debito complessivo irlandese: il Regno Unito è al primo posto, con 148,5 miliardi di dollari, la Germania al secondo con 138,6, gli Stati Uniti con 68,7, il Belgio (che risulta quello ad avere la più alta esposizione in rapporto al suo Pil), la Francia con 50 miliardi.

Banche estere che possiedono il debito irlandese

Il paradosso

Facile dunque comprendere perché l’asse carolingio Berlino-Parigi, senza temporeggiare come avvenne per Atene, abbia accettato di aiutare l’Irlanda: in ballo c’è il salvataggio delle banche tedesche e francesi (come pure inglesi e belghe ), ovvero quelle più esposte con l’Irlanda. Se crollassero queste banche, l’effetto sull’economia europea sarebbe catastrofico. Per quanto notoriamente edulcorati i risultati degli stress test imposti a 91 istituti di credito europei e resi noti a fine luglio, indicavano il rischio «… di un nuovo severo schock economico finanziario in grado di produrre nel volgere di un biennio una caduta del Pil del 3% e violente turbolenze sui mercati finanziari, tali da produrre, per il sistema bancario europeo, perdite per 566 miliardi di euro». (4)

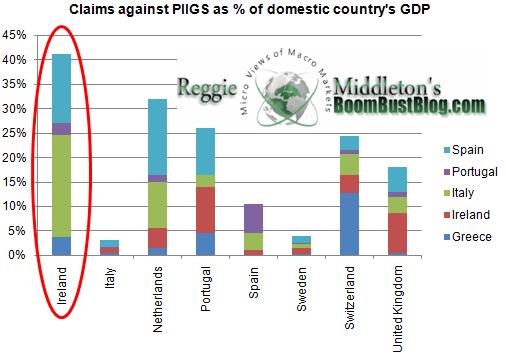

Paesi che possiedono il debito delle nazioni più indebitate (cosiddette PIIGS).

Il dato è espresso in percentuale sul PIL

Il paradosso è che le maggiori banche europee non solo sono troppo grandi per fallire, ma troppo grandi per essere salvate. Si consideri che la Deutsche Bank, che ha una capitalizzazione di circa 34 miliardi di euro, aveva nel 2008 (oggi la cifra è sicuramente più consistente) passività totali per 2mila miliardi di euro, pari a oltre l’80% del Pil tedesco, con un leverage (il rapporto d’indebitamento, ovvero tra il capitale proprio e gli assets totali) pari a 52. «Un numero semplicemente troppo grande perché la Bundesbank, o anche il governo tedesco, possa intervenire a salvarla, considerando anche che il bilancio della Germania è legato alle regole del Patto europeo di stabilità e crescita e che il governo tedesco, diversamente dal Tesoro americano, non può ordinare alla sua banca centrale di creare più moneta. Allo stesso modo, le passività totali della Barclays ammontano a circa 1.300 miliardi di sterline (con un leverage oltre 60!), un ammontare superiore al Pil britannico. Fortis Bank, di recente apparsa spesso sui quotidiani, ha un leverage pari a “solo” 33, ma le sue passività sono molto più elevate del Pil del suo paese di origine, il Belgio». (5)

Si consideri adesso che il sistema bancario europeo, anzitutto proprio quelli inglese e carolingio, sono sovraesposti per avere in pancia quote enormi del debito pubblico dei PIIGS mediterranei, e si può facilmente comprendere quanto forte sia il panico per un eventuale “contagio”. Un contagio che come andiamo sostenendo da tempo, molto difficilmente eviterà il crack del sistema finanziario e bancario europeo, dunque dell’euro. Una bancarotta che ha sì come causa remota, marxisticamente parlando, la crisi generale di sovrapproduzione (ovvero i decrescenti tassi di plusvalore e di profitto del capitale), ma che come ragione scatenante ha la natura predatorie e parassitaria della finanza speculativa (banche in primis); il fatto che col passare degli anni la rendita, cresciuta per compensare i profitti decrescenti, si è rivelata alla fine un tumore in metastasi che ha divorato e divora, con la sua captazione compulsiva di plusvalore, la stessa economia, il capitale produttivo.

Gli spread tra i titoli dei PIIGS a dieci anni e il Bund tedesco

L’impensabile diventa possibile

Si comprendono così, la gravità della crisi economica europea, la fragilità della “locomotiva tedesca”, e le differenze in quanto a terapia.

E’ in questo contesto che Tremonti e il presidente dell’Eurogruppo Juncker hanno lanciato il 7 dicembre la proposta degli “Eurobond” europei. Essa è stata dipinta come una soluzione animata da “sincero spirito europeista”. In verità è solo una modalità per andare incontro alle istanze della speculazione finanziaria e delle banche, uno stratagemma per rassicurare i biscazzieri del capitalismo-casinò che in caso di bancarotta dei PIIGS, essi non ci rimetteranno un quattrino.

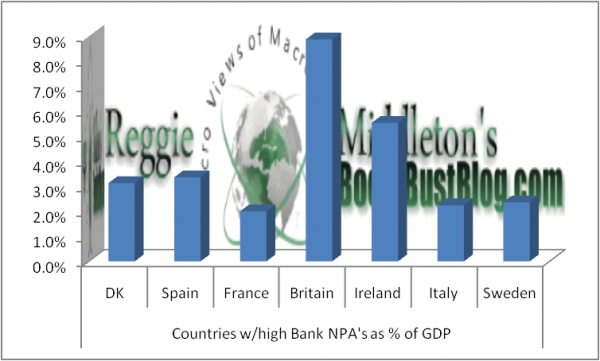

Quantità di attività non performing (bond in default, crediti in sofferenza, crediti inesigibili) presenti nelle banche dei paesi presi in considerazione in rapporto al PIL interno)

La risposta carolingia non si è fatta attendere. Il 9 dicembre Germania e Francia hanno riconfermato il loro Patto di Deauville, facendo fronte comune contro gli Eurobond, sostenendo che essi «contribuirebbero solo a deresponsabilizzare» i paesi di Eurolandia. «Ciò che serve è esattamente il contrario», ha detto la Merkel, «Non deve esserci la condivisione del rischio estesa a tutti i Paesi». (6) Insomma: i paesi con i conti sballati applichino le inevitabili cure da cavallo, eventuali aiuti andranno decisi “caso per caso”. E se non sarà il caso, che vadano in default..

E’ stata la riconferma della loro “linea dura”: quella per cui «Dopo il 2013 i creditori degli stati insolventi dell’area euro potrebbero subire ristrutturazioni, cioè perdite, attraverso dilazioni della scadenze, del pagamento di interessi e riduzione del capitale». (7) In pratica: se uno o più stati falliscono paghino il costo anche le banche e la speculazione finanziaria. E in caso di default, ce li si lasci andare, con la conseguenza che l’impensabile diventa possibile: l’uscita dall’euro dei “deboli”, ovvero la fine, non solo della moneta unica, ma della stessa Unione, che sul pilastro della moneta unica era stata costituita.

La risposta “dei mercati” (leggi: di speculatori e banchieri) non si è fatta attendere. Essi hanno subito manipolato la giostra della compravendita dei titoli di stato (bond), determinando il “contagio”. Con l’aiuto delle agenzie di rating americane, che hanno rideclassato i debiti sovrani di Portogallo e Grecia e minacciando di farlo per la Spagna, hanno determinato un fulmineo aumento degli spread tra i titoli portoghesi e spagnoli, del BTP italiano (schizzato sopra quota 200 sul BUND tedesco, che com’è noto fa da pietra angolare), per coinvolgere addirittura lo stesso BUND tedesco.

La recessione italiana

Fa tremare i polsi, il balletto dell’aumento degli spreads e delle scommesse sui relativi futures, malgrado la Bce abbia comperato e stia comperando quantità industriali di titoli dei paesi a rischio: segno che anche questo quantitative easing in salsa europea è come morfina, il cui effetto svanisce molto presto. Guardate cosa si scopre, infine, tenendo conto di quali sono i sistemi bancari ad usufruire maggiormente delle elargizioni della Bce: «I principali utilizzatori finali delle risorse della Bce sono le banche tedesche (28%), seguite da quelle francesi (17%), spagnole (12%) e poi da quelle irlandesi, greche e belghe (con l’11%). Il dato che fa più scalpore, sempre secondo le elaborazioni del Credit Suisse, è però il rapporto tra il funding presso la Bce e il prodotto interno lordo dei singoli Paesi. Ne risulta, sintetizzando per motivi di spazio, che le banche italiane hanno un’esposizione a breve con la Bce pari al 2% del Pil italiano. A differenza di Irlanda (45% del Pil) e Grecia (35%), che finanziano a breve quasi la metà della ricchezza annuale prodotta nei rispettivi Paesi». (8)

Perché i biscazzieri del capitalismo-casinò (si badi: compresi quelli tedeschi, che infatti maldigeriscono le scelte del loro governo) considerino quella della Merkel come una minaccia è presto detto. Lorsignori campano di rendita, ovvero fanno affari e ingrossano i loro portafogli proprio speculando sui debiti sovrani, acquistando e vendendo titoli di stato, scommettendo sulle oscillazioni degli spread. Lorsignori esigono che in caso di bancarotta, insolvenza o di default di questo o quello Stato, l’Unione europea, Germania dunque in primis, agiscano da fidejussori, ovvero garantiscano loro malloppo e interessi.

La profezia che si autoavvera

Alcuni hanno dichiarato pieno appoggio alla “linea dura” della Merkel e di Sarkozy, “E’ la sola maniera di salvare l’euro, colpendo la speculazione finanziaria, ponendo le banche davanti alle loro responsabilità, e mettendo la politica al posto di comando”.

D’altra parte, chi sostiene la proposta degli Eurobond, sostiene esattamente il contrario, che la “linea dura” carolingia porta alla fine dell’euro, e che il solo modo di salvare baracca e burattini “è una solenne e comune assunzione di responsabilità da parte di tutti”, per cui nessuno deve essere lasciato andare in bancarotta.

Dove sta la verità? Da nessuna delle due parti. Entrambi tirano in ballo scenari catastrofici ove passasse la linea dell’altro fronte. Interessanti sono ad esempio i dati che cita Oscar Giannino, liberista e mercatista di primo pelo, ovvero del disastro che accadrebbe nel caso passasse la “linea dura” franco-tedesca. Egli tuttavia non parteggia per Tremonti e, alla fine, una cosa la dice: «E’ molto meglio occuparsi del problema vero: cioè le banche che hanno in pancia i titoli. I mercati scommettono che le banche tedesche e francesi non si toccano, a costo di far saltare l’euro. Meglio ripatrimonializzare direttamemente quelle banche allora, come i tedeschi con la loro opacità sugli attivi e gli stress test farsa non hanno voluto fare, che obbligare paesi interi a trasferire fette inaudite di ricchezza dei contribuenti a quelle stesse banche per anni a venire ». (9)

Lo scontro non è tra chi vuole salvare gli interessi delle banche e della speculazione finanziaria e chi vuole punirle. La divisione è tra tedeschi e francesi, pronti a tutto pur di salvare i loro, e solo i loro, rispettivi sistemi bancari e finanziari (pieni fino all’inverosimile di titoli-carta-straccia), e gli “sfigati”, capeggiati dall’Italia, che propongono un salvataggio generalizzato, erga omnes, con una distribuzione dei costi direttamente proporzionale al portafogli di ciascuno. Due soluzioni diverse con la medesima logica alla base: socializzare le perdite, facendo pagare alle masse lavoratrici le perdite di banche e gruppi finanziari, affinché sia salvata la giostra impazzita del capitalismo-casinò.

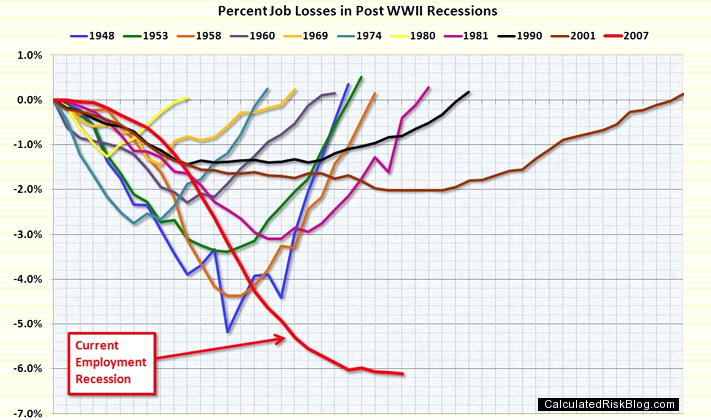

Recessioni negli USA dopo la seconda guerra e il tasso di disoccupazione

Recessioni negli USA dopo la seconda guerra e il tasso di disoccupazione

Schermaglia dopo schermaglia siamo insomma entrati in un vero e proprio stato di belligeranza. La possibilità che il braccio di ferro tra l’asse carolingio franco-tedesco e il fronte capeggiato dall’Italia, con il convitato di pietra della speculazione finanziaria anglosassone (è la City bellezza!), lasci sul terreno i cadaveri dell’euro e dell’Unione europea, passa dal novero delle ipotesi astratte a quello di una concreta possibilità. E’ costretto ad affermarlo addirittura Carlo De Benedetti, il quale ha sostenuto che la speranza che dalla moneta unica potesse sorgere l’Unione politica, si è rivelato un grave errore, e che “Due euro meglio che niente”. (10)

Dubitiamo che la riunione del Consiglio Europeo del 16-17 dicembre riuscirà a dirimere la questione. Con molta probabilità avremo uno stallo. Si prenderà tempo, nella speranza che giunga il contagio opposto, che la crescita tedesca si estenda ai paesi a rischio. Non solo noi, ma anche i più autorevoli analisti, per non parlare dei guru-banchieri, credono che la “ripresa” non ci sarà, e che di qui a breve l’Unione sarà posta invece di fronte al dilemma se salvare o no Portogallo e Spagna, con a ruota l’esplosione del bubbone italiano, e dunque la fine dell’euro. E perché ne sono convinti? Perché la speculazione finanziaria si sta già muovendo in questa direzione, cercando di trarre dal default dei PIIGS il massimo guadagno. La più classica delle profezie che si autoavverano. La cosiddetta “politica”, i governi, riusciranno a fermare la tempesta in arrivo? No, visto che questi governi sono da decenni Comitati d’affari del capitalismo finanziario, non possono avere una cura, dal momento che sono concausa della malattia.

* Questa, in dettaglio, la classifica dell’esposizione delle banche europee al debito pubblico Irlandese

Hypo Real Estate* € 10.3 bn – Royal Bank of Scotland €5bn (£4.2bn) – Allied Irish Bank €4,2bn – Bank of Ireland €1,2bn – Credit Agricole €929bn – Danske Bank €655m – HSBC €593m – BNP Paribas €571m – Group BPCE €491m – Societe Generale €453m – KBC Group €446 mln**

Note

(1) Il Sole 24 Ore del 21 novembre 2010

(2) Giampaolo Galli, IL FOGLIO del 24 novembre 2010

(3) ASCA: Il nocciolo del problema irlandese

(4) Stress test bancari severità incompleta

(5) La madre di tutti i salvataggi, di Daniel Gros e Stefano Micoss. In Finanzaonline del 23 settembre 2009

(6) ANSA, 10 dicembre 2010

(7) Rischio declassamento. Vittorio Da Rold, Il Sole 24 Ore del 5 dicembre 2010.

(8) Il sole 24 ore del 30 giugno 2010

(9) Tremonti lancia gli Eurobond, Oscar Giannino

(10) Il sole 24 Ore del 11 dicembre 2010