Euro: la sentenza è stata emessa si attende l’esecuzione

Ho iniziato a scrivere quest’articolo subito dopo il crollo degli scambi borsistici di venerdì 20 luglio, che com’è noto si muovono in maniera inversa agli interessi sui titoli di Stato, anzitutto spagnoli e italiani. Segno dell’inestricabile connessione tra i debiti sovrani e quelli bancari. Da almeno due anni andiamo dicendo che lo scoppio del bubbone dell’euro sarebbe consistito nel crack combinato di banche e debiti pubblici.

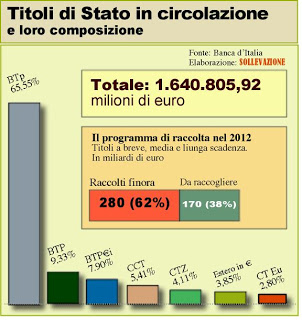

Tab. 1 – Il debito italiano

Dopo il venerdì nero, un’altra volta ancora il “lunedì nerissimo”. Come volevasi dimostrare.

«È ancora tensione sugli spread europei. Il differenziale tra il Btp decennale italiano e il Bund tedesco è salito a 528 punti, con il rendimento del decennale italiano oltre il 6,39%, per poi stabilizzarsi intorno a quota 522. Lo spread tra i Bonos spagnoli e i Bund ha invece toccato la quota record di 643 punti con rendimenti oltre il 7,5%». [1]

Si fa presto a fare i conti e a trarne le conseguenze: se lo spread non si abbassasse subito, la Spagna non riuscirebbe più a finanziare il suo debito e andrebbe in default — il segnale inequivocabile è stato il tracollo dell’ultima asta. L’Italia la seguirebbe a ruota. Il nostro paese dovrà rimborsare quest’anno, solo per interessi sui titoli che saranno portati all’incasso, circa 84 miliardi. L’anno scorso furono 78 — col che è smascherata la rapina antipopolare effettuata dal governo “tecnico”, servita solo a saziare la rendita finanziaria globale.

Per niente peregrino, dunque, il ragionamento di alcuni analisti che sostengono che se lo spread tra BTp e Bund dovesse attestarsi a quota 500 i creditori dell’Italia fuggirebbero a gambe levate e il paese seguirebbe a ruota Grecia (che, en passant, è virtualmente fuori dall’euro, visto che la Bce non accetta più titoli pubblici greci come collaterale per elargire prestiti e che lo stesso Fmi minaccia di sospendere gli aiuti promessi) Irlanda, Portogallo e Spagna. [2] La paventata “tempesta finanziaria d’agosto” è già qui. Lo spettro della catastrofe di cui andiamo parlando incombe.

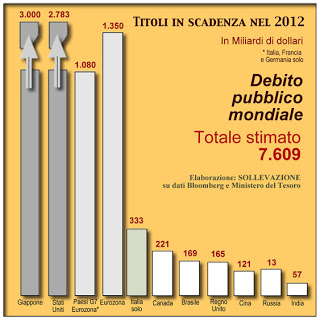

Tab. 2 – Il debito pubblico mondiale (Titoli in scadenza nel 2012)

Il Ministro spagnolo del Bilancio aveva candidamente ammesso che “senza l’aiuto della Bce la Spagna sarebbe già fallita”. In altre parole Madrid era già in stato di default de facto. Ma questo i potenti demiurghi che muovono i mercati finanziari lo sapevano già. Come si vede a nulla sono servite, né le spietate misure antipopolari del governo di Mariano Rajoy, né l’esborso da parte europea di 100 Mld di euro per evitare il parallelo collasso del sistema bancario spagnolo, né quindi le decisioni del vertice europeo del 28-29 giugno —spacciato per grande successo dal bellimbusto Monti.

Ma perché la finanza mondiale ha considerato queste misure pannicelli caldi? E’ evidente: perché il problema non è tanto la crisi spagnola ma quella dell’euro. Per essere più precisi: i mercati danno per certo che la moneta unica è giunta al capolinea e che, semmai l’euro dovesse sopravvivere, esso sarà la valuta della Germania e di pochi suoi satelliti cosiddetti “virtuosi”. La grande finanza, e quindi anche le banche, si preparano quindi a far fronte ad un terremoto di inaudita potenza.

«Per capire quello che realmente sta accadendo non bisogna tanto guardare in questa fase gli spread o l’andamento delle Borse. Il mercato che conta è quello delle valute. E questo mercato ci dice che dall’estero credono ogni giorno di meno all’euro. Nei giorni scorsi, mentre i mercati azionari hanno tenuto, spinti come detto da motivi tecnici legati alla scadenza di opzioni, sul mercato delle valute si è assistito a un ulteriore indebolimento dell’euro. Non solo sul dollaro statunitense. Ma anche su sterlina, dollaro canadese e australiano. Paesi (e rispettive valute) considerate più sicuri in questo momento dagli investitori stranieri. I dati parlano chiaro: nell’ultimo mese l’euro ha perso il 3,4% sulla sterlina, il 5,8% sul dollaro australiano, il 4,6% sul dollaro canadese e il 4% sul biglietto verde. È una costante emorragia che indica che è in atto uno spostamento di liquidità su queste valute da parte di investitori che non credono al progetto euro. In sostanza, leggendo quello che ci dice il mercato dei cambi emerge che mai come in questo momento la finanza stia prezzando alto il rischio deflagrazione dell’euro». [3]

Un terremoto che sconquasserà non solo gli equilibri economici e geopolitici europei sorti dopo il 1989, ma pure quelli sociali. Se posso azzardare una previsione: i conflitti di classe che attraverseranno la Spagna saranno ben più potenti di quelli che hanno scosso la Grecia, ciò per varie ragioni, che attengono anche alle diverse composizioni e stratificazioni sociali dei due paesi. Oggi si parla del “contagio” dei debiti sovrani, domani avremo quello dei conflitti e delle rivolte. Chi non si prepara a questi scenari, chi è in preda alla catalessi politico-cognitiva, è meglio che si faccia da parte.

In teoria ci sarebbe una maniera per far calmare le acque tempestose e rimandare la fine dell’eurozona — per allontanare la tempesta beninteso, non per placarla. Lasciamo perdere la chimera della definitiva unificazione politica. Ammesso che sia realizzabile i tempi sono troppo lunghi. La soluzione potrebbe essere quella dell’applicazione da parte della Bce di “politiche monetarie espansive” simil-keynesiane. L’hanno chiesto non solo gli americani e gli inglesi, ma pure i Brics con in testa la Cina. Il fatto nuovo è che in maniera ufficiale l’ha chiesto anche il Fmi, sancendo così una fratturazione senza precedenti con le autorità euro-tedesche. Nel suo rapporto del 18 luglio dedicato all’eurozona il Fmi ha rotto gli indugi, sostenendo che l’euro è in pericolo, e quindi chiesto alla Bce non solo una nuova riduzione dei tassi d’interesse ma «.. iniezioni di liquidità per le banche, acquistando titoli sovrani che devono essere chiaramente annunciati, e massicci quantitative easing. Il Fmi invita ad usare la politica monetaria fino in fondo anche con mezzi non ortodossi per uscire dalla crisi dei debiti». [4]

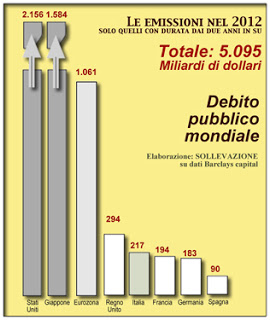

Tab. 3 – Debito pubblico mondiale (le emissioni 2012)

La risposta tedesca, per bocca di Mario Draghi, non si è fatta attendere. Ed è stata davvero esilarante. Sabato 21 luglio, a mercati chiusi Draghi ha pomposamente dichiarato che “la moneta unica è irreversibile”. Si è guardato bene, tuttavia, di promettere una svolta nella politica monetaria della Bce. Ha solo fumosamente detto che l’Istituto di Francoforte “è molto aperto e pronto ad agire senza tabù” (sic!), per poi precisare, a scanzo di equivoci, che se lui sta lì è per grazia tedesca, e quindi ribadendo la dottrina monetarista: «Il nostro mandato non è risolvere i problemi degli Stati, ma di garantire la stabilità dei prezzi e mantenere la stabilità del sistema finanziario». [5]

Ora, a parte il fatto che per far sì che la Bce possa applicare le stesse politiche espansive delle banche centrali americana e inglese occorrerebbe stravolgere sia il suo Statuto che i tratti fondativi dell’eurozona (ancora una volta il fattore tempo), la sostanza è che il dominus dell’Unione, la Germania, non vuole saperne di stampare moneta per salvare gli stati con l’acqua alla gola. Ciò significa che nei piani alti di Berlino e Francoforte danno per finita l’avventura eurista, che stanno preparando quella che abbiamo chiamato esplosione controllata dell’euro [6], che forse è davvero “irreversibile”, ma solo nel senso che sarà la moneta della Germania e dei suoi satelliti.

In questo senso si comprende la decisione della Corte costituzionale tedesca di rimandare al 12 settembre la sua sentenza sul MES/ESM, fondo “salva-Stati” che non è quindi entrato in vigore il 9 luglio come previsto e le cui risorse (comunque insufficienti) non sono quindi disponibili adesso che ce ne sarebbe vitale bisogno. Ciliegina sulla torta: la Csu bavarese, che tiene in piedi il governo di Berlino, spalleggiata dal Ministro degli Esteri Westerwelle, ha ufficialmente chiesto che la Grecia sia cacciata dall’eurozona. E’ così accaduto che il piano di aiuti per le banche spagnole sia stato approvato solo col voto di verdi e socialdemocratici. Per dire che la maggioranza della Merkel è oramai solo virtuale. Ma per capire che aria tiri in Germania davvero sintomatico quanto affermato dall’ex Ministro delle finanze della Merkel, il socialdemocratico Steinbrueck: “l’euro sopravviverà ma qualche paese ne uscirà”. [7]

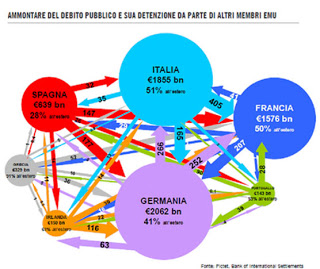

Tab. 4 – dati 2011

Gran parte degli economisti, seguiti a ruota dai politici italiani di ogni parrocchia, compresi quelli alla Syriza, gridano allo “egoismo tedesco”. Continuano a scambiare i sogni europeisti alla Spinelli con la realtà. Perché mai uno stato, il tedesco, che ottiene così tanti vantaggi dalla politica monetarista dovrebbe disfarsene? Col marco allargato (leggi: euro) si finanzia sui mercati praticamente a gratis, aumenta l’export grazie all’euro debole, droga quindi a basso costo la sua economia e la sua competitività. Le decisioni economiche non sono più forse adottate in base alla relazione costi-benefici? E allora che gli “scanzafatiche” mediterranei ne predano atto (prendano atto che la classe dominante tedesca non svenderà mai la propria sovranità nazionale), invece di piagnucolare e elemosinare alla corte di Berlino! Decidano essi di programmare e autodeterminare l’uscita dall’eurozona e riprendersi la sovranità monetaria.

Non lo faranno, essi non lo faranno. No ne hanno la stoffa. Si sono incatenati come agnelli inermi al ceppo di Berlino e, pur di ottenere l’aiuto e l’indulgenza del druida, hanno offerto in sacrificio gli ultimi scampoli di sovranità (e dignità politica). Da servi hanno promesso di ridursi in schiavitù. Il grande rifiuto non può che venire dal popolo, dalla sua sollevazione, la quale soltanto potrà secernere una nuova classe dirigente e, in mezzo dolorose doglie, riscattare il paese.

Intanto godetevi subito le vacanze, che ad agosto potrebbe essere troppo tardi.

…………………………….

Note

[1] Corriere.it, ore 13:30 del 23 luglio 2012. I dati si riferiscono al “mercato secondario”, cioè alla compravendita di titoli già piazzati dagli Stati.

[2] Oscar Giannino, 5 luglio 2012

[3] Vito Lops, Perché è tornata la paura sui mercati? Borse e spread non fanno più fede: bisogna guardare valute e opzioni. Il Sole24Ore.com, del 20 luglio 2012

[4] Vittorio Da Rold, Allarme del Fmi: euro in pericolo. Il Sole 24 Ore del 19 luglio 2012

[5] A. Me. Il Sole 24 ore del 22 luglio 2012

[6] Moreno Pasquinelli, Mettetevi l’anima in pace. sollevAzione del 9 luglio 2012

[7] Giovanni Stringa, La fronda tedesca senza fianco sud. Corriere della sera del 22 luglio 2012