«Il discorsetto di Berlusconi a Montecitorio non fermerà la valanga. Il Cavaliere ha resistito in questi anni a diverse tempeste, non sopravviverà a questa qui. Tutto congiura a formare un governo-mostro che dovrà applicare entro pochi mesi una politica di sacrifici tremenda e senza precedenti storici che sarà un’ecatombe per le masse popolari. Di che stiamo parlando? Altro che la manovra spalmata su tre anni di poche decine di miliardi — già evaporata con le turbolenze delle ultime settimane! In ballo, dato che l’Unione europea non potrà salvare l’Italia come fatto con Grecia, Irlanda e Portogallo, c’è una patrimoniale colossale, dell’ordine di 200/300 miliardi di euro che spiani la montagna del debito pubblico (1900 miliardi). Una mannaia che visto chi ce l’ha in mano non è difficile indovinare su chi si abbatterà e chi risparmierà».

Mercati finanziari. Dopo il venerdì nero del 15 luglio, il lunedì nerissimo del 18 luglio, è giunto il lunedì del panico del 1 agosto. Noi stessi siamo stati smentiti. Valida l’analisi svolta giorni addietro nell’articolo «Eurozona: il contagio c’è già», tuttavia, la resa dei conti che pensavamo sarebbe giunta a settembre, è invece in pieno svolgimento. Essa si manifesta nella vendita massiccia dei titoli di stato e delle azioni dei bancari e degli assicurativi da parte dei grandi gruppi finanziari mondiali. Perché questa fuga dall’Italia? I “mercati” (leggi: la rendita finanziaria globale) danno l’Eurozona oramai per spacciata, e questo sfacelo è certo proprio perché essi danno per imminente lo schianto di una delle sue colonne portanti, quella italiana appunto. Il discorsetto di Berlusconi a Montecitorio non fermerà la valanga. Il Cavaliere ha resistito in questi anni a diverse tempeste, non sopravviverà a questa qui. Tutto congiura a formare un governo-mostro che dovrà applicare entro pochi mesi una politica di sacrifici tremenda e senza precedenti storici che sarà un’ecatombe per le masse popolari.

Tab. 1 Curva sul rendimento dei Btp

Di che stiamo parlando? Altro che la manovra spalmata su tre anni di poche decine di miliardi —già evaporata con le turbolenze delle ultime settimane! In ballo dato che l’Unione europea non potrà salvare l’Italia come fatto con Grecia, Irlanda e Portogallo, c’è una patrimoniale* colossale, dell’ordine di 200/300 miliardi di euro che spiani la montagna del debito pubblico (1900 miliardi). Una mannaia che visto chi ce l’ha in mano non è difficile indovinare su chi si abbatterà e chi risparmierà.

Potrebbe sembrare un paradosso che noi si preveda un’ecatombe per le masse popolari parallelamente ad una patrimoniale colossale. Non è così. C’è patrimoniale — tassa calcolata, invece che sul reddito, sul patrimonio del contribuente— e patrimoniale. Se essa è progressiva colpisce anzitutto le classi dominanti, se è fissa oppure una tantum, come quella che fece il governo Amato nel 1992, si scarica anzitutto sulle classi lavoratrici. Non finisce qui. La patrimoniale può scattare sopra un determinato valore di patrimonio o meno, può colpire o no qualsiasi genere di patrimonio (denaro, immobili, valori preziosi, azioni, obbligazioni, fondi, titoli di stato). Può infine colpire una particolare classe sociale, ad esempio quella della rendita finanziaria.

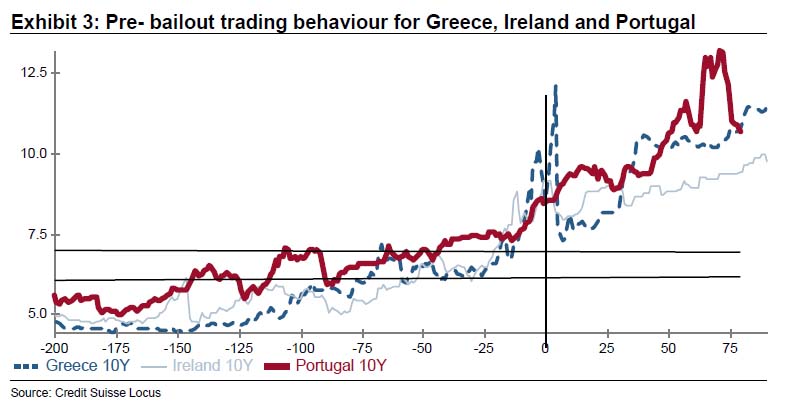

Nessuno meglio degli stessi apologeti di questo sistema riesce a descrivere ciò che sta accadendo in queste settimane. Tutti segnalano (vedi Tab. n.2) che visti i precedenti di Grecia, Irlanda e Portogallo, l’Italia sia alle porte di un crack, con la differenza che un salvataggio europeo, date le dimensioni del nostro paese, è impossibile.

Ma sentiamo la scarna cronaca odierna di questi analisti.

«È un’estate torrida quella del 2011 per i titoli di stato del nostro paese. I mercati continuano a vendere l’Italia e nulla sembra raffreddare le tensioni. Non il “piano Marshall” per la Grecia e l’euro varato dai vertici dell’eurozona. Non l’accordo tra democratici e repubblicani per alzare il tetto del debito pubblico americano. Lo spread tra i Btp e i solidi Bund tedeschi continua ad aggiornare il record toccando quota 386 punti base. Il rendimento per il decennale italiano ha raggiunto il 6,27%, non lontano dal fatidico 7%, la soglia che per Grecia, Portogallo e Irlanda ha portato al bailout [salvataggio, Ndr]». [1]

E poi:

«Agosto 2011, fuga dall’Europa. Potrebbe essere il titolo di un film, se la realtà non superasse la fantasia. I recenti scossoni che hanno mandato in fibrillazione un mercato già molto nervoso, in cui ogni mossa viene amplificata dagli scarsi volumi dovuti alla pausa estiva, sono arrivati lunedì dagli Stati Uniti. Sembra un paradosso, ma la paura di un rallentamento dell’economia a stelle e a strisce, che potrebbe trainare al ribasso l’economia mondiale, sta spingendo investitori e gestori a vendere i titoli di debito pubblico di molti Paesi dell’area euro». [2]

Tab. 2. Rendimenti dei titoli di Grecia, Irlanda e Portogallo 200 giorni prima del salvataggio

La linea di tendenza è chiara dunque: fuga dall’euro ed in particolare dal debito italiano. I potenti demiurghi della finanza speculativa — che non è, si badi, una qualificazione morale, ma la definizione che meglio si attaglia ai soggetti che gestiscono, allo scopo di trarne il più alto guadagno, ingenti masse di denaro, liquido e illiquido — ritengono che le economie occidentali, a cominciare dalla locomotiva americana, malgrado le potenti iniezioni di morfina e i salvataggi, siano entrate in una fase di pericolosa stagnazione. Pericolosa, s’intende, per i loro capitali. In questo minaccioso contesto, in cui nessun settore dell’economia è al riparo — in cui potrebbe esplodere negli USA una nuova “bolla” dei titoli di Internet (ben più grave di quella del 2000), e in Europa quella del sistema bancario —, per cui quindi non c’è più alcun investimento davvero sicuro, i detentori di denaro si sbarazzano dei titoli più a rischio, orientandosi verso acquisti magari meno remunerativi ma considerati sicuri.

Osservando la fuga in atto ci si accorge quindi che il fatto saliente non è propriamente la nuda speculazione — vendere titoli oggi, magari allo scoperto, per riacquistarli domani ad un prezzo più basso e con interessi più alti —; stanno vendendo titoli pubblici e obbligazioni bancarie e assicurative, non solo fondi hedge, ma le stesse grandi banche, in particolare europee. Non meno sintomatico che vendano anzitutto Btp — il cui rendimento è oramai al 7%, la soglia oltre la quale si ritiene il salvataggio necessario (vedi Tab. n.1) —, ovvero titoli a più lunga scadenza, malgrado siano più remunerativi, e si tengano corti, preferendo titoli a breve scadenza. Tutti segni che prevale il “pessimismo”, il sospetto che l’Italia affonderà. Di qui la richiesta implicita dei “mercati” per misure sociali ed economiche immediate e imponenti. Di qui il patetico discorso di Berlusconi oggi, che ha continuato con la solita litanie che “i fondamentali italiani” sono più sani di quelli degli altri paesi.

Per concludere.

Chi ci legge, soprattutto chi ha avuto la pazienza di seguire i numerosi articoli sull’evoluzione della crisi economica dopo il crollo finanziario dell’autunno 2008, sa qual è la nostra tesi di fondo. Essa è riassumibile in sei punti. (1) La crisi in cui sono entrate le economie del blocco imperialistico occidentale non è una delle solite recessioni cicliche, è piuttosto di carattere storico-sistemico, di portata epocale; (2) è il modello sistemico stesso ad essere grippato, quello basato sulla supremazia della rendita finanziaria, su una produzione centrata sui consumi di massa, sull’indebitamento pubblico e privato; (3) il centro nevralgico di questa crisi sono gli Stati Uniti, ma non sarebbero stati i primi a cadere poiché, essendo essi l’unica superpotenza militare, i titolari della principale valuta degli interscambi mondiali, il primo mercato di sbocco dell’economia mondiale, e il forziere assoluto della rendita finanziaria, nessun sotto-sistema regionale avrebbe avuto convenienza al loro crollo, dato che questo trascinerebbe tutti i sotto-sistemi nell’abisso della catastrofe; (4) l’Unione europea, data la sua fragilità politica, avrebbe fatto la parte del vaso di coccio tra i due vasi di ferro degli Stati Uniti e della Cina, su di essa si sarebbero scaricate le tensioni economiche e finanziarie; (5) in particolare sarebbero saltati gli anelli deboli (Piigs) della catena europea, tra questi l’Italia la quale, per la somma di tre fattori, alto debito pubblico, stagnazione del ciclo economico e marasma politico-istituzionale, avrebbe rischiato la bancarotta, con possibilità scarsissime di essere salvata dall’Unione.

Eravamo accusati di essere “catastrofisti”. Gli ultimi sviluppi dovrebbero convincere tanti di questi critici che avevamo ragione, che eravamo solo realisti.

* Cos’è la tassa patrimoniale?

** La patrimoniale in alcuni paesi europei

Note

[1] Andrea Franceschi, ilsole24ore.com del 3 agosto 2011

[2] Laura Serafini, ilsole24ore.com del 3 agosto 2011