«A chi paventa catastrofi nel caso di un’eventuale fine dell’euro – è stato fatto anche qui – io rispondo che al punto in cui siamo l’onere della prova va rovesciato, perché la catastrofe c’è già.»

Intervento di Vladimiro Giacchè (foto) all’incontro “Titanic Europa?”, promosso da Re:Vision, 7 marzo 2014, Roma

Ringrazio Stefano Fassina per questa occasione di confronto che ha voluto estendere al di là dei confini del PD.

Credo che il modo migliore per contribuire a questo incontro sia offrire il proprio punto di vista alla discussione, nel modo più diretto possibile.

Credo infatti che il primo dovere nei confronti di noi stessi sia quello della chiarezza.

In primo luogo sulla gravità della situazione. Il nostro paese ha perso, dall’inizio della crisi, poco meno del 10% del prodotto interno lordo, il 25% della produzione industriale, il 30% degli investimenti. A chi paventa catastrofi nel caso di un’eventuale fine dell’euro – è stato fatto anche qui – io rispondo che al punto in cui siamo l’onere della prova va rovesciato, perché la catastrofe c’è già. La priorità non può essere rappresentata dai moniti relativi a una catastrofe eventuale, ma dal tentativo di comprendere come siamo finiti nella catastrofe attuale e cosa si debba fare per uscire dal disastro economico in cui ci troviamo.

“Catastrofe”, “disastro”: purtroppo non si tratta di iperboli. Come hanno dimostrato i ricercatori del Centro Europa Ricerche nel luglio scorso (Rapporto CER n. 2/2013), ci troviamo, molto semplicemente, nella peggiore crisi dopo l’Unità d’Italia: peggiore di quella del 1866, e peggiore di quella del 1929.

Peggiore, perché il livello di prodotto pre-crisi – che negli altri casi era già stato recuperato dopo 6 anni – in questo caso non sarà recuperato neppure in 10 anni.

Peggiore, perché gli indicatori di cui disponiamo non segnalano alcun miglioramento significativo rispetto a una situazione che è drammatica. Al contrario, per quanto riguarda in particolare la disoccupazione, essi prevedono un ulteriore peggioramento della situazione nel corso del 2014.

E peggiore anche per un altro motivo: perché la situazione attuale è caratterizzata da due elementi di rigidità che privano il nostro Paese di margini di manovra.

Il primo, come noto, è quello della moneta unica.

Il secondo è quello dei vincoli di bilancio, che hanno conosciuto un aggravamento negli ultimi tre anni anche rispetto a quanto fu previsto a Maastricht. In proposito una cosa deve essere chiara: con le modifiche intervenute nei Trattati europei dal marzo 2011 in poi, e con i successivi accordi, è stato tradito lo stesso Trattato di Maastricht. In particolare, la regola relativa alla necessità di ridurre la parte di debito che eccede il 60% del pil nella misura del 5% annuo è una regola che nel Trattato di Maastricht non c’era, e non per caso: era infatti ben chiaro ai negoziatori degli altri Paesi che l’Italia non avrebbe potuto accettare un obbligo di riduzione del debito di queste proporzioni. Questo vincolo è invece stato introdotto nel 2011, nel bel mezzo della peggiore crisi economica globale dagli anni Trenta in poi, con l’incredibile voto favorevole di gran parte del Parlamento italiano.

Questi due elementi di rigidità funzionano così.

Il primo vincolo – quello rappresentato dall’appartenenza alla moneta unica – impedisce ogni autonoma politica monetaria e ogni recupero di competitività tramite la svalutazione della moneta.

Il secondo vincolo – quello dei vincoli di bilancio – impedisce ogni politica anticiclica, per non parlare poi di una politica industriale: che, come è noto, non significa soltanto regolamentazione e direzione degli investimenti, ma anche effettuazione in prima persona da parte dello Stato degli stessi.

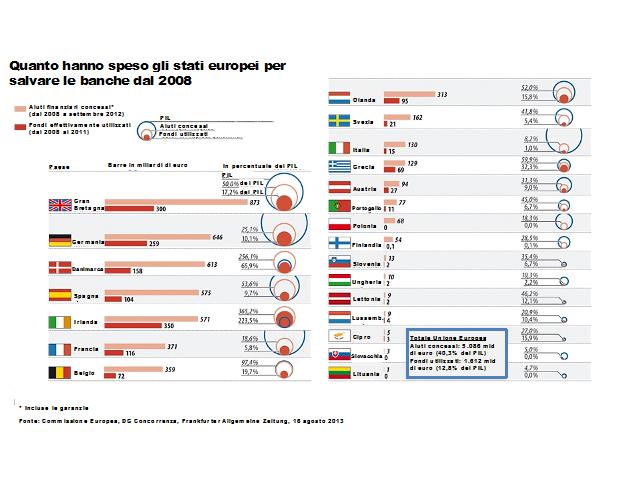

Osservo en passant che il modello tedesco, continuamente invocato quando si tratta di precarizzare il mercato del lavoro sul modello dell’Agenda 2010 di Schröder, viene completamente trascurato quando si parla di politiche anticicliche. E sì che con i 260 miliardi di euro sborsati dal governo tedesco per salvare le banche e gli altri 70 utilizzati per rilanciare il settore manifatturiero tra 2008 e 2009, la Germania (che in quei due anni aveva perso all’incirca la stessa quota di prodotto perduta dall’Italia) costituisce un bel caso di scuola (e di successo) in fatto di utilizzo massiccio di politiche di deficit spending in funzione anticiclica…

In ogni caso, il punto essenziale è questo: stretti tra quei vincoli, i governi non hanno alcun margine di manovra. Possono solo accettare la corsa al ribasso sui salari (ossia la svalutazione interna), che però – come si è visto in questi ultimi anni – ha l’effetto di far crollare la domanda interna, e quindi di ridurre, prima, e distruggere, poi, capacità produttiva, a evidente beneficio di produttori localizzati in altri paesi. La verità è che “di fatto, l’austerità fiscale ha collocato l’economia europea su un equilibrio di sottoccupazione” (Rapporto CER 4/2013, p. 7).

Ma non basta. Com’è noto, infatti, il vincolo di bilancio conoscerà un aggravamento a seguito dell’entrata in vigore della parte del fiscal compact cui accennavo prima, quella relativa al debito. E qui usciamo dal campo dell’economia per entrare in quello del delirio ideologico. Come ha osservato a suo tempo Wolfgang Münchau sul Financial Times, è infatti semplicemente “folle” pensare che l’Italia possa far fronte ad impegni di questo tipo in assenza di una crescita da anni del boom economico e senza dar luogo a una prolungata depressione (la quale, come già la recessione targata Monti, avrebbe oltretutto l’effetto di peggiorare la situazione debitoria).

Quanto all’altro vincolo?

Anche il vincolo monetario si fa sempre più soffocante, a dispetto dei bassi tassi d’interesse BCE. Essenzialmente per 3 motivi:

1. perché l’euro è sopravvalutato sul dollaro,

2. perché allo stesso annuncio dell’OMT da parte di Draghi, dopo la sentenza di Karlsruhe, sarà molto difficile dare seguito concreto in caso di necessità (ne ha scritto molto bene Gianluigi Nocella sul blog di Re:Vision: http://re-vision.info/2014/02/in-attesa-di-condanna/ );

3. e per un altro motivo: sul nostro paese incombe la deflazione; la quale, a differenza dell’inflazione, aumenta il valore reale del debito in essere e ne può rendere insostenibile il peso anche in tempi molto brevi.

Per questi motivi lo stesso alleggerimento della situazione registratosi in questi mesi in relazione allo spread (Bund/Btp) non deve ingannare: esso infatti è il prodotto della politica di quantitative easing della Fed da un lato, dei flussi di capitale in uscita dai fondi obbligazionari specializzati in emerging markets dall’altro. Com’è chiaro, si tratta in entrambi i casi di dinamiche che potrebbero facilmente e rapidamente mutare di segno.

Anche perché non si è affatto invertito il processo di balcanizzazione finanziaria in Europa, ossia la risegmentazione dei mercati finanziari e il loro ridisegnarsi secondo linee coincidenti con i confini nazionali. Si tratta del pericolo numero uno per l’euro, assieme alla crescente divergenza tra le economie dell’eurozona. Un processo caratterizzato dal rimpatrio dei crediti effettuati dalle banche tedesche e francesi nei confronti degli altri paesi dell’eurozona. Nel caso delle banche tedesche, le esposizioni nei confronti dei Paesi periferici dell’eurozona è passata in pochi anni da esposizioni per 520 miliardi di euro verso i Paesi periferici dell’eurozona a esposizioni pari a 214 miliardi (dato di novembre 2013).

La ratio dell’Unione Bancaria, la vera posta in gioco con la sua costruzione, consiste nella possibilità di invertire questo processo.

Ma purtroppo anche in questo caso le regole sono:

1. insufficienti: non è previsto un fondo interbancario di garanzia europeo, e le banche che avessero bisogno di essere salvate potrebbero contare soltanto su risorse pubbliche del Paese di appartenenza (o, cosa equivalente dal punto di vista del debito pubblico, di risorse prestate dall’ESM agli Stati e da questi alle banche);

2. asimmetriche: consentono di esentare dalla stessa vigilanza a livello europeo un numero particolarmente elevato di banche tedesche, a motivo della bassa concentrazione del settore bancario di quel Paese. Schäuble ha infatti ottenuto che siano sorvegliate dalla BCE soltanto le banche che abbiano assets dai 30 mld in su, e questo riduce ad appena 24 le banche tedesche che la BCE potrà sorvegliare direttamente);

3. incapaci di ridurre in termini ragionevoli i fattori di rischio sistemico: come sappiamo Northern Rock non era una banca di grandissime dimensioni, e ciò nondimeno il suo fallimento ha avuto effetti sistemici. La non inclusione di troppe banche regionali, quali le Landesbanken e tutte le Sparkassen tedesche tranne una (quella di Amburgo) – pur avendo queste ultime, prese insieme, oltre 1.000 miliardi di euro di attivi – lascia non presidiato un importante fattore di rischio sistemico;

4. ingiuste: il meccanismo di risoluzione bancaria mette sullo stesso piano le banche che sono già state salvate a spese dei bilanci pubblici dei paesi di appartenenza e banche che non hanno ricevuto un euro in aiuti di Stato. Si tratta in tutta evidenza di un criterio che danneggia il nostro Paese. Per chiarire questo aspetto consentitemi di aprire una parentesi: le cifre impegnate o erogate dagli Stati europei a favore delle rispettive banche a partire dal 2008 sono cifre senza precedenti.

Le ho riportate nel grafico che segue:

Come è facile vedere, la più importante eccezione ai fiumi di denaro pubblico che si sono riversati sulle banche europee durante la prima fase della Grande Recessione è rappresentata proprio dal nostro Paese, che quindi rischia di venire penalizzato due volte: la prima volta, da aiuti pubblici altrui che hanno causato una sostanziale alterazione della concorrenza nel sistema finanziario europeo durante la prima fase della crisi (2008-2009); la seconda, da regole che, in caso di nuove crisi bancarie, non fanno alcuna differenza tra banche che hanno già ricevuto massicci aiuti di Stato e banche che non li hanno ottenuti.

Come è facile vedere, la più importante eccezione ai fiumi di denaro pubblico che si sono riversati sulle banche europee durante la prima fase della Grande Recessione è rappresentata proprio dal nostro Paese, che quindi rischia di venire penalizzato due volte: la prima volta, da aiuti pubblici altrui che hanno causato una sostanziale alterazione della concorrenza nel sistema finanziario europeo durante la prima fase della crisi (2008-2009); la seconda, da regole che, in caso di nuove crisi bancarie, non fanno alcuna differenza tra banche che hanno già ricevuto massicci aiuti di Stato e banche che non li hanno ottenuti.

Ci sono quindi ottimi motivi per ritenere che l’Unione Bancaria – almeno nella sua configurazione attuale – non possa costituire una diga efficace alla balcanizzazione finanziaria.

Con quello che ne consegue anche per quanto riguarda le prospettive di sostenibilità del nostro debito pubblico.

Varrà la pena di ricordare, a questo punto, che c’è chi pensa che il nostro debito sia già insostenibile. In una ricerca recente di Macquarie Equities Research, ad esempio, si legge quanto segue:

“Italia, Portogallo, Irlanda e Spagna sono tutte nazioni per cui si prevedono livelli crescenti di debito in percentuale del pil. Questo è chiaramente insostenibile ed evidenzia che le sfide con cui la regione deve fare i conti sono state in fondo affrontate in misura limitata” (European Banks. “Back to life, back to reality”, 7 gennaio 2014, p. 51).

Anche C.M. Reinhart e K.S. Rogoff ritengono che in base all’esperienza storica l’ottimismo dei governanti europei circa la possibilità di uscire dal debito senza una sua ristrutturazione sia ingiustificato:

“In Europa, dove la crisi finanziaria si è trasformata in diversi paesi in crisi del debito sovrano, la fase attuale di negazione del problema è contrassegnata da un approccio della politica ufficiale basato sull’assunto che la crescita normale possa riprendere per mezzo di un mix di austerity, riscadenzamenti parziali del debito (forbearance) e crescita. Si pretende che i paesi avanzati non abbiano bisogno di utilizzare gli strumenti standard adoperati dai mercati emergenti, che comprendono ristrutturazioni del debito, inflazione elevata, controlli dei capitali e notevole repressione finanziaria… Questo modo di vedere le cose è in contrasto con i precedenti storici. In gran parte delle economie sviluppate, ristrutturazioni o conversioni del debito, repressione finanziaria, e fiammate inflazionistiche sono state parte integrante della soluzione data a situazioni di notevole eccesso di debito”.

La loro conclusione:

“il finale di partita della crisi finanziaria globale probabilmente richiederà una qualche combinazione di repressione finanziaria (una tassa occulta sui risparmiatori), vera e propria ristrutturazione del debito pubblico e privato, conversioni, inflazione molto più elevata, e svariate misure di controllo dei capitali nell’ambito della regolamentazione macroprudenziale” (C.M. Reinhart e K.S. Rogoff, Financial and Sovereign Debt Crises: Some Lessons Learned and Those Forgotten, IMF Working Paper, dicembre 2013, pp. 3-4).

Se riflettiamo su queste parole, possiamo intendere come molti dibattiti italiani su questi temi siano fuori centro e fuori tempo.

Si invoca lo spettro dell’inflazione (che riduce il valore reale del debito) quando invece siamo prossimi alla deflazione (che lo aumenta).

Oppure si invoca lo spettro della svalutazione della moneta quando, semmai, il vero problema oggi è la svalutazione interna: perché stiamo già svalutando, e pesantemente, i salari (la qual cosa, sia detto di passaggio, è precisamente quello che ci viene chiesto quando si parla di “riforme strutturali”).

L’errore, qui, è quello di pensare con le categorie e con le priorità degli anni Settanta e Ottanta in uno scenario completamente cambiato, i cui elementi di pericolo sono completamente differenti.

Qualche parola per concludere. Io credo che le due rigidità di cui ho detto sopra (rigidità delle politiche di bilancio e rigidità del cambio) siano difficilmente sostenibili di per sé.

E, soprattutto, che siano insostenibili contemporaneamente.

La conseguenza è molto semplice: o salterà l’una, o salterà l’altra.

O sapremo conquistarci maggiori margini di manovra effettivi sui conti pubblici, e al tempo stesso imporre anche alla Germania la politica espansiva in termini di domanda interna che sinora si è rifiutata di attuare (senza la quale ogni espansione della nostra domanda interna riproporrebbe una situazione di squilibrio della bilancia commerciale), o coopereremo noi stessi, nostro malgrado, all’implosione incontrollata e disordinata dell’eurozona. Ma, prima ancora, alla distruzione della nostra capacità produttiva e della nostra economia.

L’unico modo per conquistare quei margini di manovra è porre radicalmente in discussione gli ultimi Trattati e accordi europei: quelli dal marzo 2011, ossia dal Trattato Europlus in poi. Non ci sono altre vie.

Non credo, in particolare, che sarebbe una strada praticabile né utile quella di un approfondimento del processo di integrazione europeo.

Penso, al contrario, che se non si interviene prima sull’impianto neoliberistico/mercantilistico che impronta di sé i Trattati dall’Atto Unico Europeo dal 1986 in poi – e che fa sì che la competizione tra paesi in Europa sia necessariamente tutta giocata sulla concorrenza al ribasso sulla protezione del lavoro e sulla fiscalità per le imprese – ogni ulteriore passo avanti verso l’integrazione politica rischierà inevitabilmente di rappresentare la blindatura istituzionale, tendenzialmente autoritaria, di un assetto sociale ingiusto e insostenibile.

Una citazione per finire:

“Quest’area monetaria rischia oggi di configurarsi come un’area di bassa pressione e di deflazione, nella quale la stabilità del cambio viene perseguita a spese dello sviluppo dell’occupazione e del reddito. Infatti non sembra mutato l’obiettivo di fondo della politica economica tedesca: evitare il danno che potrebbe derivare alle esportazioni tedesche da ripetute rivalutazioni del solo marco, ma non accettare di promuovere uno sviluppo più rapido della domanda interna.”

Sono parole tratte dal discorso parlamentare con il quale Luigi Spaventa motivò il voto contrario del PCI all’ipotesi di adesione dell’Italia al Sistema monetario europeo. Era il 12 dicembre 1978. Il rischio che Spaventa lucidamente aveva individuato si è concretizzato: le sue parole, purtroppo, descrivono alla perfezione la situazione attuale dell’Europa.

È questa la catastrofe in cui già siamo e da cui dobbiamo uscire.

da Marx 21